Ist Ihr Rentenkonto gut gefüllt? Wir finden es heraus.

Private Altersvorsorge

Systematisch zu mehr Einkommen im Alter

Die gesetzlichen und betrieblichen Renten reichen normalerweise nicht aus, um den Lebensstandard nach dem Ende der Erwerbstätigkeit beizubehalten. Umso wichtiger ist es frühzeitig herauszufinden, wie gut das Rentenkonto gefüllt ist, wieviel Geld bis zur Wunschrente fehlt und wie Sie die Rentenlücke am besten schließen.

Welche Bausteine für Ihre Altersvorsorge am besten geeignet sind, hängt ab von Ihrer Situation und Ihren Zielen. Lassen Sie sich darum am besten individuell und unabhängig beraten. Die Expertinnen und Experten des VZ prüfen Ihre Maßnahmen im Rahmen einer Honorarberatung und machen Vorschläge, wie Sie mehr aus Ihrer Altersvorsorge herausholen. Der kostenfreie Altersvorsorge-Check vom VZ VermögensZentrum gibt Ihnen erste Antworten.

Haben Sie ausreichend fürs Alter vorgesorgt?

Auszeichnungen

Bester Vermögensverwalter

Das VZ wurde dreimal in Folge zum besten Vermögensverwalter Deutschlands ausgezeichnet

Auszeichnung der Fuchsbriefe

Das VZ VermögensZentrum erhält das Siegel Trusted Wealth Manager 2025

Top 3 im Private Banking Test

Die Gesellschaft für Qualitätsprüfung bescheinigt dem VZ exzellente Beratungsqualität

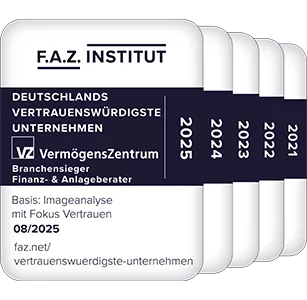

Vertrauenssiegel F.A.Z-Institut

Zum fünften Mal in Folge erhält das VZ die Auszeichung – 2025 erneut als Branchensieger

Geprüfte Nachhaltigkeit

Das Fondsmandat des VZ VermögensZentrums wurde für seinen hohen ESG-Score ausgezeichnet

Kostenfreie Checkliste bestellen

Die Checkliste für die Altersvorsorge gibt einen Überblick über die wichtigsten Schritte und zeigt, welche Aufgaben man in welchem Alter angehen sollte.