Erbschaftssteuer: Freibetrag und Steuerklasse

Wer erbt, muss Erbschaftssteuer bezahlen – aber nur auf die Teile des Erbes oberhalb des Freibetrags. Für Ehepartner und die Kinder des Erblassers ist der Freibetrag am höchsten, so dass in vielen Fällen keine Erbschaftssteuer anfällt. Die meisten Verwandten und alle Nichtverwandten – dazu zählen auch unverheiratete Lebenspartner – haben nur einen Freibetrag von 20.000 Euro. Die Steuersätze liegen zwischen 7 und 50 Prozent.

Erbschaftssteuer: Freibeträge für Ehepartner und Kinder

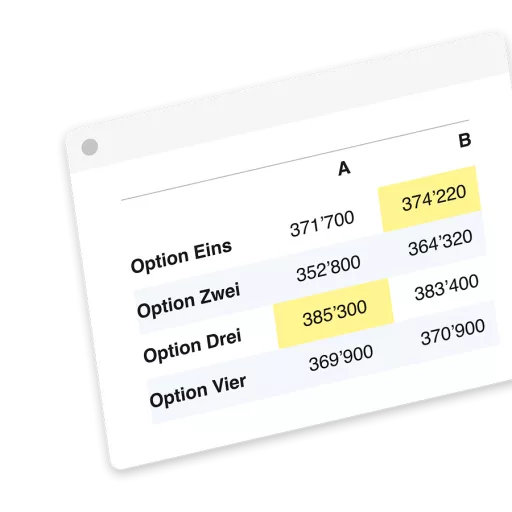

Nahe Angehörige versteuern ihren Erbteil in der Steuerklasse I und kommen in den Genuss von hohen Freibeträgen (siehe Tabelle unten). Unter Berücksichtigung einiger Ausnahmen (siehe Kapitel unten) müssen Ehepartner und Kinder Erbschaften oberhalb eines Freibetrags versteuern.

Freibetrag für Ehepartner

Ehepartnerinnen und Ehepartner sowie eingetragene Lebenspartnerinnen und -partner haben bei der Erbschaftssteuer einen Freibetrag von 500.000 Euro.

Freibetrag für Kinder

Bei Kindern liegt der Freibetrag bei der Erbschaftssteuer bei 400.000 Euro je Kind. Er gilt für eheliche und nichteheliche Kinder, Adoptivkinder und Stiefkinder, aber nicht für Pflegekinder oder Patenkinder.

Freibetrag für Enkel, Eltern und Großeltern

Auch Enkelkinder, Eltern und Großeltern gehören zur Steuerklasse I.

Ihre Freibeträge sind jedoch niedriger (siehe Tabelle unten):

- Enkelinnen und Enkel haben bei der Erbschaftssteuer je einen Freibetrag von 200.000 Euro. Sind ihre Eltern bereits verstorben, erhöht sich der Freibetrag auf 400.000 Euro.

- Eltern und Großeltern haben bei der Erbschaftssteuer einen Freibetrag von 100.000 Euro.

Wie viel Erbschaftssteuer zu zahlen ist und welche Steuersätze je Steuerklasse bei welchen Erbschaften anfällt, lesen Sie im Artikel "Erbschaftssteuer: Höhe und Steuerklassen".

Video: "Erbschaftssteuer: Freibeträge"

Erbschaftssteuer: Freibeträge für Verwandte und Freunde

Alle anderen Erben gehören in die Steuerklassen II oder III (siehe Tabelle). Ihr Freibetrag bei der Erbschaftssteuer liegt bei vergleichsweise niedrigen 20.000 Euro. Erben zum Beispiel die Geschwister, entferntere Familienangehörige oder Nichtverwandte, müssen sie Erbschaften oberhalb dieses Freibetrags versteuern.

Freibetrag von Geschwistern und näheren Verwandten

Zur Steuerklasse II gehören beispielsweise die Schwestern und Brüder, die Nichten und Neffen, Stiefeltern, Schwiegerkinder, Schwiegereltern und geschiedene Ex-Ehepartner.

Freibetrag von allen anderen Erben

Zur Steuerklasse III gehören alle weiteren Verwandten, zum Beispiel Tanten und Onkel, Cousinen und Cousins oder entferntere Verwandte. Ebenfalls dazu gehört eine Partnerin oder ein Partner, mit dem man nicht verheiratet ist, nicht-verwandte Patenkinder, Freunde, Nachbarn oder Arbeitskollegen.

Der Versorgungsfreibetrag für Ehepartner und Kinder

Wenn der Versorger stirbt, unterstützt ein weiterer Freibetrag das finanzielle Auskommen der Familie. Dem hinterbliebenen Ehepartner und den Kindern steht ein zusätzlicher Versorgungsfreibetrag zu.

Der Versorgungsfreibetrag für Ehepartner beträgt pauschal 256.000 Euro. Kinder haben bis zum 27. Lebensjahr Anspruch auf einen nach dem Alter gestaffelten Freibetrag. Kinder bis 5 Jahre erhalten einen Versorgungsfreibetrag von 52.000 Euro. Bei 6- bis 10-Jährigen ist der Versorgungsfreibetrag 41.000 Euro, bis 11- bis 15-Jährigen 30.700 Euro, bei 15- bis 20-Jährigen 20.500 Euro und bei 21- bis 27-Jährigen 10.300 Euro.

Der dem jeweiligen Erben zustehende Versorgungsfreibetrag wird gekürzt, wenn der Ehepartner oder ein Kind nach dem Tod des Erblassers eine Versorgungsleistung (zum Beispiel eine Hinterbliebenenrente) erhält, die nicht erbschaftssteuerpflichtig ist. Die Kürzung erfolgt in der Höhe des Kapitalwerts der Bezüge. Dieser ist nach §14 Bewertungsgesetz zu ermitteln.

Das Familienheim bleibt erbschaftssteuerfrei

Der hinterbliebene Ehepartner oder die Kinder können das Familienheim steuerfrei übernehmen. Als Familienheim gilt die Immobilie – das Haus oder die Wohnung –, die den Mittelpunkt des familiären Lebens darstellt; bei Ferienwohnungen oder Zweitwohnsitzen ist das nicht der Fall.

Die Erblasserin oder der Erblasser muss selbst dort gewohnt haben, es sei denn, dass es zum Beispiel wegen Pflegebedürftigkeit nicht möglich war. Erbt der hinterbliebene Ehepartner, muss dieser das Familienheim mindestens zehn Jahre bewohnen. Bei einem vorzeitigen Auszug wird das Haus nachträglich vollumfänglich besteuert.

Möchte eines der Kinder nach dem Tod der Eltern das Familienheim übernehmen, bleibt die Immobilie – unabhängig vom Freibetrag bei der Erbschaftssteuer von 400.000 Euro – von der Erbschaftssteuer befreit. Dafür muss die- oder derjenige innerhalb von sechs Monaten ins Haus einziehen und zehn Jahre darin wohnen bleiben. Bei vorzeitigem Auszug ist das Familienheim nachträglich zu versteuern. Für Kinder ist die Steuerfreiheit auf 200 Quadratmeter Wohnfläche beschränkt, ein 300-Quadratmeter-Haus ist also nur zu zwei Dritteln steuerfrei.

Sachliche Steuerbefreiungen bei der Erbschaftssteuer

Über die Steuerfreibeträge hinaus können Erben bestimmte Gegenstände steuerfrei übernehmen. Ausgenommen sind Bargeld, Wertpapiere, Münzen, Edelmetalle, Edelsteine und Perlen.

Erben der Steuerklasse I – Ehepartner, Kinder, Enkel, Eltern und Großeltern – können Hausrat aus dem Nachlass des Verstorbenen im Wert bis zu 41.000 Euro übernehmen. Dazu zählen zum Beispiel Möbel, Küchengeschirr oder Bettwäsche. Zusätzlich besteht bei "beweglichen Gegenständen" wie Kunstgegenstände, Schmuck oder Autos ein Freibetrag von 12.000 Euro.

Erben der Steuerklassen II und III – alle anderen Personen – können Hausrat und andere "bewegliche Gegenstände" bis zu einem Wert von 12.000 Euro steuerfrei übernehmen.

Video: "Erbschaftssteuer und Steuersatz"

Wie Sie Ihre Erbschaftssteuer optimieren

Wer Vermögen steueroptimiert innerhalb der Familie weitergeben möchte, sollte sich frühzeitig um die Nachlassplanung kümmern. Denn nur dann können die Steuersparmöglichkeiten bei Erbschaften und Schenkungen bestmöglich genutzt werden. Vor allem diese vier Aspekte gilt es zu berücksichtigen:

1. Vorweggenommene Erbfolge nutzen: Schenkungen

Wer sein Vermögen zu Lebzeiten überträgt, hat den größten Einfluss auf die Verteilung. Je eher ein Erblasser aktiv wird, desto niedriger ist die anfallende Erbschaftssteuer. Denn bei Schenkungen können die gesetzlichen Freibeträge alle zehn Jahre erneut für Zuwendungen innerhalb der Familie und an Freunde genutzt werden.

2. Mehrere Generationen bedenken – auch Enkel und Neffen

Wenn die Freibeträge der Kinder und Geschwister nicht ausreichen, um umfangreiches Vermögen zu Lebzeiten steuergünstig weiterzugeben, gibt es eine einfache Lösung: Bedenken Sie auch Enkel, Nichten und Neffen mit Schenkungen. Auch sie können – unabhängig von den Freibeträgen ihrer Eltern – Freibeträge geltend machen.

3. Immobilien verschenken: Wohneigentum zu Lebzeiten übertragen

Die selbst genutzte Immobilie bietet eine weitere Möglichkeit, Erbschaftssteuer oder Schenkungssteuer zu sparen. Eine Schenkung an die Ehepartnerin oder den Ehepartner ist steuerfrei möglich und unterliegt keinen Auflagen, wie sie bei der Vererbung entstehen. Eine Schenkung ist auch mit Nießbrauch möglich.

Lese-Tipp: Alles Wichtige zu "Erbschaftssteuer bei Immobilien" finden Sie in diesem Artikel zusammengefasst.

4. Prioritäten richtig setzen: Nicht zu viel zu früh weggeben

Es ist legitim und grundsätzlich sinnvoll, durch Schenkungen zu Lebzeiten die spätere Erbschaftssteuer zu senken. Es sollte aber nur das verschenkt werden, was für den eigenen Lebensunterhalt nicht benötigt wird. Dabei sollte man auch an mögliche spätere Pflegekosten denken. Schenkungen dürften nicht dazu führen, dass der spätere Erblasser in einen finanziellen Engpass gerät. Es muss daher gelten: Die eigene finanzielle Absicherung geht Steueroptimierungen vor.

Haben Sie Ihren Nachlass geregelt?

Weitere Informationen

Mit einer Nachlassplanung stellen Erblasser sicher, dass die Erbschaftssteuer optimiert und die Freibeträge bei der Erbschaftssteuer bzw. der Schenkungssteuer ausgeschöpft werden. Die Nachlassexpertinnen und -experten des VZ beraten Sie individuell bei Ihrer Nachlassregelung: Sie berücksichtigen Ihre finanzielle Gesamtsituation und Ihre Ziele, zum Beispiel im Hinblick auf Ihre Absicherung im Alter.

Informieren Sie sich in den kostenfreien Webinaren und Vorträgen zur Nachlassplanung und im VZ-Leitfaden "Den Nachlass richtig planen".

Haben Sie Fragen? Schreiben Sie an kontakt [at] vzde.com oder vereinbaren Sie einen Termin für ein unverbindliches und kostenfreies Erstgespräch in einem VZ in Ihrer Nähe.

Kostenfreie Checkliste bestellen

Alle Freibeträge und Steuersätze auf einen Blick – was Erblasser beachten sollten.