ETF-Sparplan steuerlich absetzen – so geht's mit der Basisrente

Altersvorsorge mit ETF: Mit einem ETF-Sparplan können Sie eine zusätzliche Rente aufbauen und – im Rahmen der Basisrente (Rürup-Rente) – dabei viel Steuern sparen. Die Beiträge sind 2025 bis 29.344 Euro steuerlich abzugsfähig; bei Ehepaaren ist es mit 58.688 Euro das Doppelte. Die Basisrente wird nachgelagert im Alter besteuert.

In diesem Artikel geht es um die Basisrente (Rürup-Rente) mit ETFs. Interessieren Sie sich für das freie Sparen mit ETFs? Dann lesen Sie den Artikel "ETF-Sparplan: Alles Wichtige im Überblick".

ETF-Sparplan für die Altersvorsorge: Basisrente mit ETFs

Immer mehr Sparer und Anleger nutzen ETF-Sparpläne für den langfristigen Vermögensaufbau, insbesondere für ihre Altersvorsorge. Denn es gibt kaum eine einfachere und kostengünstigere Methode, von den Chancen zu profitieren, die der Kapitalmarkt bietet. Der Wert des Guthabens kann zwar schwanken und Wertpapiere unterliegen Verlustrisiken. Doch langfristig wird man in der Regel mit einer höheren Rendite als beim Sparkonto belohnt.

Vermögensaufbau mit ETF-Sparplan ist einfach und günstig

Anleger investieren regelmäßig (in der Regel einmal pro Monat) eine bestimmte Summe in einen oder mehrere börsengehandelte Indexfonds (ETFs). ETFs haben den Vorteil, dass sie – als passiv gemanagte Fonds – einfach ganze Börsenindizes wie den DAX oder den weltweiten MSCI World abbilden.

Ihre Zusammensetzung ist transparent und die Gelder sind selbst bei einem Konkurs des Anbieters gesichert. Zudem sind ETFs kostengünstig, weil sie keine Aktienauswahl treffen und deshalb kein teures Fondsmanagement benötigen. Ausgabeaufschläge fallen keine an und auch die laufenden Kosten der ETFs sind in der Regel deutlich geringer als bei aktiv gemanagten Fonds.

Alles Wichtige über ETFs sowie ihre Vor- und Nachteile erfahren Sie im Artikel "Was sind ETFs?" sowie im kostenfreien Merkblatt "Sparen und Anlegen mit ETFs".

Video: ETF-Sparplan steuerlich absetzen

Bei der privaten Altersvorsorge sind ETF-Sparpläne für das freie Sparen geeignet, wie das Sparen mit ETFs beim VZ. Steuerbegünstigt mit ETFs für das Alter sparen ist möglich im Rahmen der Basisrente, die statt mit Rentenversicherungen mit ETFs umgesetzt wird. Lesen Sie, wie die Basisrente mit ETFs funktioniert und wie viel mehr Altersrente Sie damit aufbauen.

Mit der Basisrente mit ETFs steuerbegünstigt Zusatzrente aufbauen

Für die Altersvorsorge kann die Basisrente (Rüruprente) mit einem ETF-Sparplan helfen, kostengünstig und steuerbegünstigt Alterskapital aufzubauen, um mit einer Zusatzrente die Rentenlücke zu schließen. Die Basisrente ist allerdings nicht auszahlbar oder vererbbar.

Die Beiträge zur Basisrente mit ETFs können als Altersvorsorgeaufwand in der Steuererklärung angegeben werden. Ledige können 2025 bis zu 29.344 Euro einzahlen und Ehepaare 58.688 Euro.

Ein Beispiel verdeutlicht, wie viel das ausmacht: Ein Paar, das über zehn Jahre insgesamt 110.000 Euro in die Basisrente einzahlt, trägt bei einem Steuersatz von 46 Prozent lediglich einen Eigenanteil von 66.980 Euro. Die restlichen 53.020 Euro bringt die Steuerersparnis.

Basisrente mit ETFs: Rendite dank Steuerbonus aufbessern

Immer mehr Erwerbstätige nutzen ETF-Sparpläne, um regelmäßig Geld für das Alter zurückzulegen. Besser ist das Endresultat, wenn die Sparbeiträge nicht aus dem Nettoeinkommen, sondern im Rahmen der Basisrente (Rüruprente) aus dem Bruttoeinkommen in den ETF-Sparplan fließen. Das zeigt das Beispiel in der Tabelle:

Freies Sparen in einen ETF-Sparplan

Ein Anleger zahlt 5.765 Euro pro Jahr in einen freien ETF-Sparplan ein. Bei einer angenommenen Rendite von 4,5 Prozent pro Jahr (nach Kosten) beträgt sein Alterskapital nach 20 Jahren 173.859 Euro. Zu den Einzahlungen von in Summe 115.300 Euro sind 58.559 Euro an Kapitalerträgen obendrauf gekommen.

Basisrente mit ETFs

Fast doppelt so viel ansparen könnte er mit einer Basisrente, die mit einem ETF-Sparplan umgesetzt wird. Bei einem Einkommenssteuersatz von 30 Prozent käme zu der Einzahlung von 5.765 Euro pro Jahr noch ein Steuerzuschuss von 4.175 Euro hinzu. Der Anlagebetrag pro Jahr steigt damit von 5.765 Euro auf 9.940 Euro. Dank des Zinseszinseffekts ist das Alterskapitel nach 20 Jahren auf 334.300 Euro angewachsen.

Entnahmen im Ruhestand

Im Ruhestand zahlt sich der Anleger von dem aufgebauten Vermögen eine Zusatzrente aus. Vorausgesetzt das Kapital erwirtschaftet auch im Ruhestand eine Rendite von 4,5 Prozent pro Jahr kann der Anleger beim freien ETF-Sparplan jedes Jahr 7.823 Euro entnehmen. Mit der Basisrente mit ETFs hat er mit 10.531 Euro pro Jahr bei einem angenommenen Steuersatz von 30 Prozent gut ein Drittel mehr zur Verfügung.

Video: ETF-Sparplan für die Altersvorsorge nutzen

Alterskapital aufbauen mit Einzahlungen, Kapitalerträgen und Steuervorteil

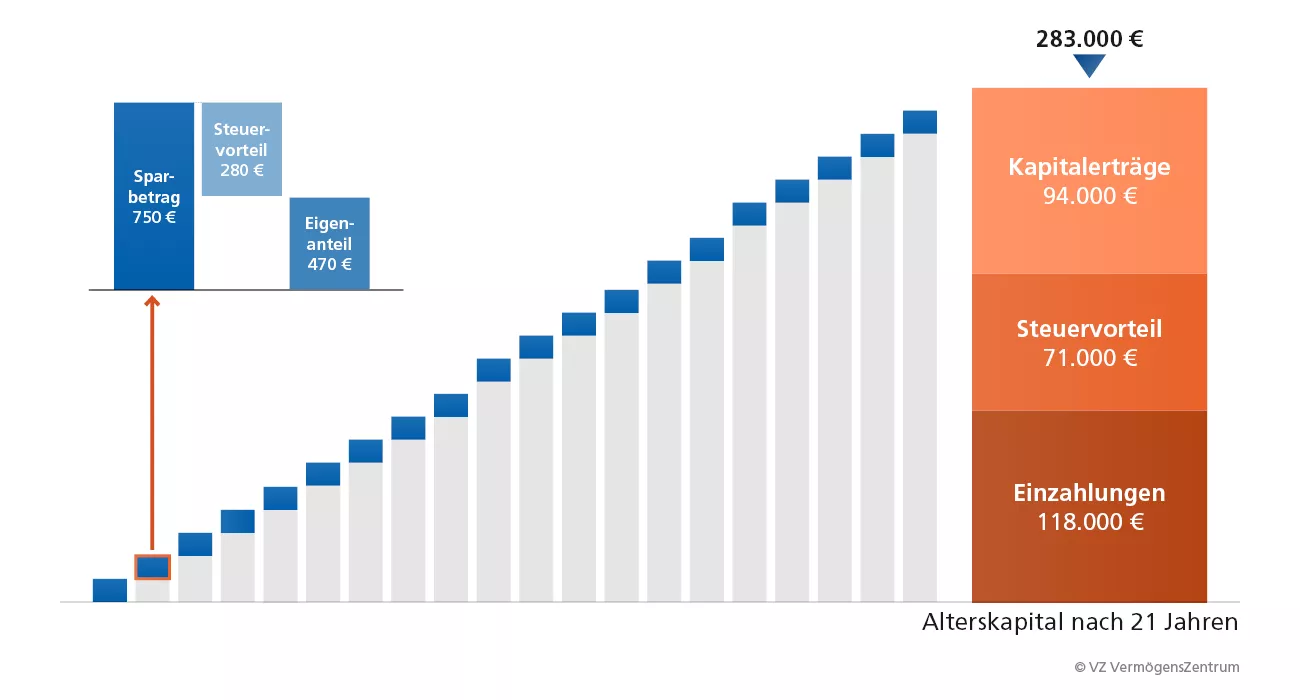

Das Beispiel eines Angestellten zeigt, dass man bereits mit wenig Einsatz viel Alterskapital aufbauen kann (siehe Grafik unten). Ziel des 45-Jährigen ist es, bis 66 gut 280.000 Euro anzusparen. Die monatliche Sparrate von 750 Euro zahlt er von seinen Bruttoeinkünften in die Basisrente mit ETFs. Dank Steuerbonus kostet ihn das netto nur 470 Euro, die restlichen 280 Euro kommen als Steuererstattung vom Finanzamt.

Das Geld fließt in ein ausgewogenes ETF-Depot, das unter Berücksichtigung von Schwankungen 3,5 Prozent Nettorendite erzielt. Abgeltungssteuer fällt während der Sparphase nicht an. Steuervorteile und Rendite bewirken, dass das Guthaben von 283.000 Euro nur zu 42 Prozent aus Eigenbeiträgen angespart wird (118.000 Euro). Rund ein Viertel bringt der Steuervorteil, ein weiteres Drittel erwirtschaften die ETFs.

Tipp: Wählen Sie für die Basisrente einen kostengünstigen Anbieter, der keine Provisionen oder Abschlusskosten verlangt. Flexible Einzahlungen und Hinterbliebenenschutz für Angehörige sollten individuell wählbar sein.

Haben Sie ausreichend fürs Alter vorgesorgt?

Basisrente mit ETFs bringt mehr Alterskapital als mit Versicherung

Bei vielen Anbietern wird die Basisrente mit einer klassischen oder fondsgebundenen Rentenversicherung angeboten. Eine Alternative ist die Basisrente mit ETFs. Ein Beispiel zeigt die Vorteile einer Basisrente mit ETFs gegenüber klassischer Versicherungen (siehe Grafik unten). Mit 67 wird aus dem angesparten Vermögen eine lebenslange Rente bezahlt. Eingezahlt werden 30 Jahre lang 500 Euro pro Monat, das macht in Summe 180.000 Euro. Die besten Versicherungen berechnen im Durchschnitt 16.489 Euro für Vertrieb und Verwaltung. Zieht man diese ab, bleibt ein Anlagekapital von 164.511 Euro. Bei einer Anlagenrendite von 4 Prozent pro Jahr und Gebühren für die Vermögensanlage von 2,09 Prozent pro Jahr beträgt das Alterskapital am Ende 222.629 Euro.

Mehr Rendite dank günstiger Gebühren

Anders mit der Basisrente mit ETFs: Beim VZ fließen die monatlichen Raten von 500 Euro in ein weltweites ETF-Depot ohne Vertriebsprovisionen und Gebühren. In diesem Beispiel wird eine Aktienquote von 50 Prozent angenommen, möglich sind aber bis zu 100 Prozent. Für die Verwaltung werden sehr niedrige 720 Euro berechnet, so dass 179.280 Euro angelegt werden können.

Bei einer Anlagenrendite von ebenfalls 4 Prozent pro Jahr, aber geringeren Gebühren für die Vermögensanlage von 1,11 Prozent pro Jahr, hat der Sparer mit der Basisrente mit ETFs am Ende ein Alterskapital von 287.370 Euro.

Das ist ein Vorteil von fast 65.000 Euro im Vergleich zur teuren Versicherungslösung. Und: Die Steuerersparnis für die eingezahlte Summe kommt noch oben drauf.

Wichtig: Die Basisrente mit ETFs zum Aufbau einer zusätzlichen Altersrente kann für Anleger vorteilhaft sein. Voraussetzung ist, dass die Lösung kostengünstig ist, ohne teure Versicherungsprovisionen.

ETF-Sparplan: Für wen lohnt sich die Basisrente mit ETFs?

Gut verdienende Angestellte, Führungskräfte, Unternehmer, Freiberufler und Selbstständige, die im Alter sich eine zusätzliche, lebenslange Rente aufbauen wollen, können dabei Steuervorteile nutzen.

Steuerersparnis dank hohem Sonderausgabenabzug

Jeder Steuerpflichtige kann bei der Altersvorsorge einen beachtlichen Teil der Beiträge steuerfrei einzahlen.

Ledige können 2025 Beiträge bis 29.344 Euro einbringen und Verheiratete bis zu 58.688 Euro. Diese Summe kann vollumfänglich als Altersvorsorgeaufwendung vom zu versteuernden Einkommen abgezogen werden. Je höher das Einkommen ist und damit der Einkommenssteuersatz, desto mehr lohnt es sich.

Die private Vorsorge für Top-Verdiener und Unternehmer

Die Basisrente lohnt sich nicht nur für angestellte Top-Verdiener und Führungskräfte, die ihre private Altersvorsorge aufstocken wollen. Auch Unternehmer und Selbstständige haben die Möglichkeit, damit staatlich gefördert privat für das Alter vorzusorgen. Bei hohen zu versteuernden Einkünften können damit ihre Steuerlast senken. Dieser Weg ist außerdem empfehlenswert für Freiberufler ohne Versorgungswerk und Ehepartner ohne eigenen Rentenanspruch.

Besteuerung erfolgt im Ruhestand

Die Versteuerung der Basisrente erfolgt nachgelagert (ab Rentenbeginn). Der zu versteuernde Anteil liegt bei Rentenbeginn 2025 bei 83,5 Prozent. Für jeden neuen Rentnerjahrgang steigt der zu versteuernde Anteil um einen halben Prozentpunkt. Wer ab 2058 in Rente geht, muss die Basisrente zu 100 Prozent versteuern.

Weitere Informationen

Schließen Sie Ihre Rentenlücke, indem Sie Vermögen aufbauen. Die Expertinnen und Experten des VZ VermögensZentrums zeigen Ihnen, wie Sie mit einem ETF-Sparplan effizient Vermögen aufbauen und im Rahmen der Basisrente in erheblichem Umfang Steuern sparen können.

Mit der "Basisrente mit ETFs" des VZ VermögensZentrums bauen Sie Ihr Ruhestandskapital steuerbegünstigt auf. Die Beiträge fließen in ein ETF-Portfolio beim VZ VermögensZentrum mit steuerfreiem Wertzuwachs. Im Alter erhalten Sie eine lebenslange Rente. Weitere Pluspunkte sind die niedrigen Gebühren, flexible Einzahlungen, die Anlage in Wertpapiere und die wählbare Anlagestrategie. Mehr erfahren Sie auf der VZ-Website und im kostenfreien Merkblatt "VZ-Basisrente mit ETFs – mehr Zusatzrente dank Steuervorteil".

Beim "Sparen mit ETFs" beim VZ VermögensZentrum investieren Sie schon ab 100 Euro monatlich in einen kostengünstigen ETF-Sparplan. Ihre Einzahlungen fließen in ein ETF-Portfolio mit mehreren ausgewählten ETFs. Mehr erfahren Sie auf der VZ-Website und im kostenfreien Merkblatt "Sparen mit ETFs: Das Wichtigste in Kürze".

Haben Sie Fragen? Schreiben Sie an kontakt [at] vzde.com oder vereinbaren Sie Ihr kostenfreies und unverbindliches Erstgespräch im VZ in Ihrer Nähe.

Kostenfreies Merkblatt bestellen

ETFs werden als Geldanlage immer beliebter. Das Merkblatt fasst das Wichtigste über ETFs zusammen.